Sommaire

Cette responsabilité implique une analyse détaillée de la situation personnelle et professionnelle du client pour proposer une couverture adéquate.

Ce devoir est strictement réglementé, notamment par le Code des assurances, et soutenu par une jurisprudence constante.

Le non-respect de ce devoir peut entraîner de graves conséquences, engageant la responsabilité du courtier ou de l'assureur.

Vous trouverez dans cet article, les informations essentielles sur le devoir de conseil, ses exigences, les conséquences d'un manquement et comment l'appliquer correctement pour protéger efficacement les clients.

Ce que dit la loi sur le devoir de conseil en assurance

Vos obligations en tant que courtier auprès des souscripteurs

La législation française, via le Code des assurances et les directives européennes intégrées dans le droit national, encadre rigoureusement le devoir de conseil en matière d'assurance.

En qualité de courtier, vous devez vous conformer à diverses obligations légales spécifiques. Avant de finaliser un contrat, il est impératif de collecter et de retranscrire par écrit les besoins et les demandes du souscripteur. Vous devez également justifier par écrit le conseil donné concernant un produit d'assurance spécifique, basé sur les informations fournies par le futur souscripteur.

Selon l'article L. 521-4 du Code des assurances, vous êtes obligé de présenter au souscripteur des informations objectives, claires, exactes et non trompeuses sur le produit d'assurance proposé.

Ce devoir de conseil, qui doit être systématiquement documenté, est renforcé par la directive européenne sur l'intermédiation en assurance.

La récente loi du 23 octobre 2023 sur l'industrie verte a apporté des précisions quant au devoir de conseil durant l'exécution du contrat.

Il est essentiel de réévaluer le contrat d'assurance si la situation du client change ou si un événement affecte significativement le contrat, pour s'assurer que celui-ci continue de répondre aux besoins de l'assuré.

Quelles sont les sanctions encourues en cas de défaut ?

Un manquement au devoir de conseil peut entraîner de graves conséquences pour le courtier et la compagnie d'assurance. La responsabilité civile du courtier peut être engagée, et dans certains cas, celle de la société qu'il représente.

Conformément à l'article L. 511-1 du Code des assurances, l'assureur est civilement responsable pour tout préjudice causé par les fautes, imprudences ou négligences de ses employés ou mandataires.

Si un intermédiaire manque à son devoir de conseil, l'assureur peut se voir obligé de compenser les dommages subis par l'assuré. Les sanctions peuvent inclure l'annulation du contrat d'assurance et le versement de dommages-intérêts pour les préjudices subis par le client.

La jurisprudence souligne régulièrement qu'un courtier qui se limite à proposer un produit sans vérifier son adéquation avec les besoins de l'assuré commet une faute, engageant ainsi sa responsabilité.

Comment appliquer correctement le devoir de conseil en tant que courtier ?

Pour appliquer correctement le devoir de conseil en tant que courtier, il est essentiel de suivre plusieurs étapes et principes clés. Voici comment garantir une application effective de ce devoir :

1. Se présenter et écouter le client : Commencez par vous présenter de manière claire et écoutez attentivement le client. Il est important de communiquer votre identité, votre immatriculation au registre de l'ORIAS, ainsi que les procédures de recours et de réclamation disponibles.

2. Recueillir et reformuler les besoins : Il est essentiel de recueillir les besoins, attentes et exigences du client à travers un questionnaire détaillé. Ces informations doivent être reformulées par écrit pour s'assurer d'un accord mutuel sur les points essentiels. Cela concerne notamment les objectifs d'investissement, la connaissance et l'expérience du client en matière de marchés financiers, et son profil de risque, en particulier en assurance vie.

3. Fournir des informations détaillées et objectives : Vous devez offrir des informations précises et objectives sur les produits d'assurance proposés, incluant les avantages, les risques, les conditions de modification du contrat et les exclusions de garanties. Présentez ces informations de façon claire et compréhensible pour le client.

4. Justifier le conseil et comparer les offres : Justifiez par écrit les raisons de vos conseils et expliquez pourquoi certains contrats sont mieux adaptés aux besoins du client. Une comparaison des différentes offres disponibles peut être nécessaire pour identifier le produit le plus approprié. Cette démarche renforce la transparence et la confiance entre le client et le courtier.

5. Mise en garde et suivi continu : Vous avez l'obligation de mettre en garde le client en cas de non-communication des informations requises de manière exhaustive et précise. Le devoir de conseil implique également un suivi régulier pour s'assurer que le contrat demeure adapté aux besoins du client, avec des ajustements conseillés si nécessaire.

6. Formalisation écrite : La formalisation écrite du devoir de conseil est indispensable. Ce document doit être complet, clair et précis, protégeant les intérêts du client comme ceux du courtier. En cas de litige, il sert de preuve que le courtier a bien rempli son rôle de conseiller.

Quels outils pour générer son devoir de conseil ?

Pour générer et gérer efficacement le devoir de conseil, les courtiers en assurance disposent de plusieurs outils et logiciels spécialisés.

Ces outils automatisent le processus et garantissent la conformité aux exigences réglementaires.

Lya Protect

Lya Protect propose un logiciel CRM conçu spécifiquement pour les courtiers en assurance. Ce logiciel génère automatiquement la fiche d'entrée en relation, la fiche d'informations légales (FIL), la fiche d'information et conseil (FIC), et un tableau de comparaison des garanties.

-8bd6c.png)

Il centralise les informations des contacts commerciaux, utilise des outils de marketing automation, et réalise des analyses sur le profil et l'équipement des clients.

Il automatise la saisie des devis et propose un espace client personnalisé pour simplifier le partage d'informations et la signature électronique des documents.

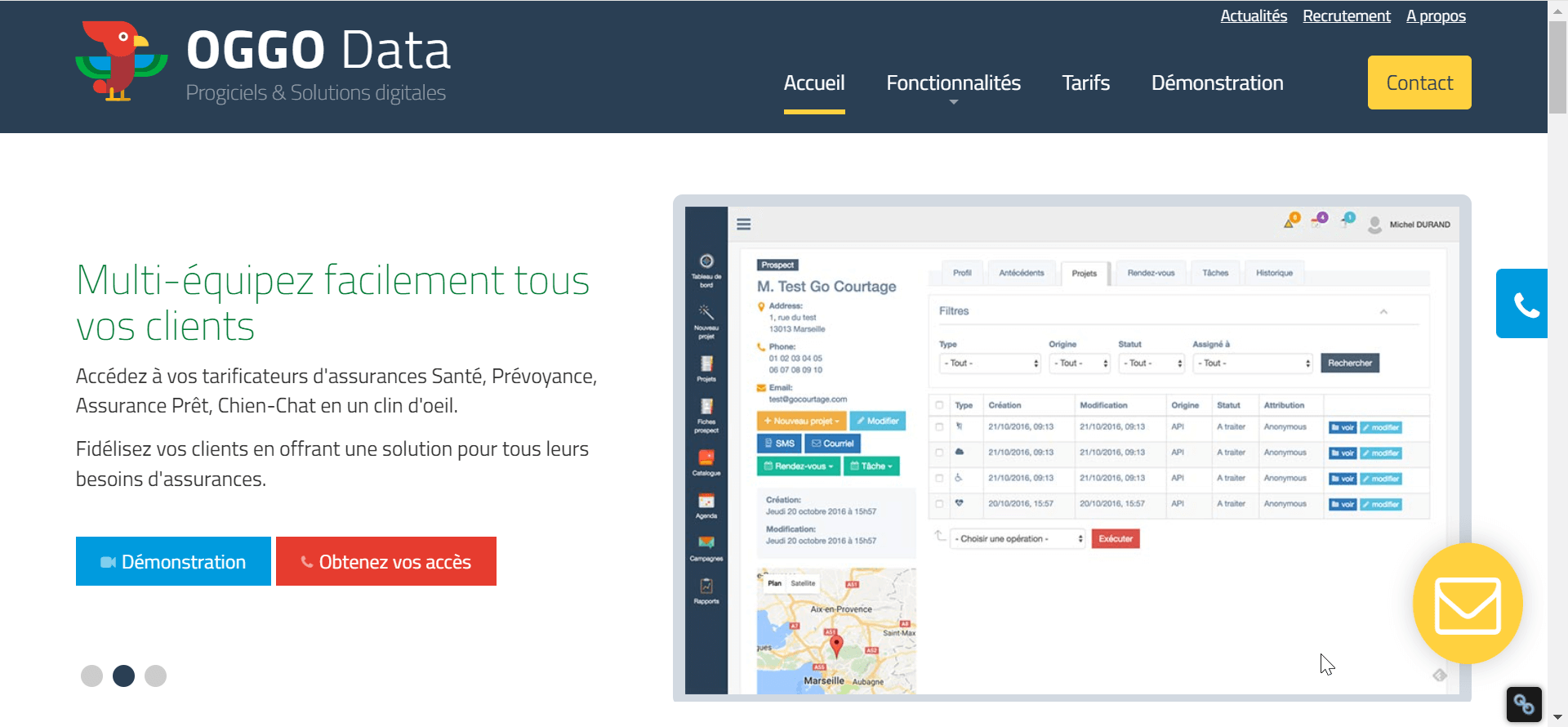

Le logiciel CRM OGGO Data

Le logiciel OGGO Data est un outil complet pour les courtiers d'assurance. Il génère automatiquement les devis et les devoirs de conseil, en respectant les exigences de conformité.

Ce logiciel offre un parcours client intégré, de la multi-tarification à la souscription, et permet la transmission des documents CG (Conditions générales), IPID (Document d'Information sur les Produits d'Assurance) et plaquettes des compagnies d'assurance.

Il consigne également les envois de devis et archive les devoirs de conseil en GED, tout en permettant la signature électronique des documents contractuels.

Logiciel ASSUR3D

ASSUR3D offre une solution intégrée pour les courtiers en assurance, incluant l'édition automatique de la fiche d'information et conseil (FIC) selon le type de contrat, avec des informations pré-remplies.

Ce logiciel permet de gérer et de transformer les opportunités d'affaires en contrats, en identifiant les risques assurables et les contrats souscrits auprès de la concurrence.

Il inclut des modèles de questionnaires prêts à l'emploi, la gestion des relances de devis, et la possibilité d'envoyer des documents à signer directement depuis le CRM, ainsi que la signature électronique pour accélérer et sécuriser la validation des documents contractuels.

Ces outils facilitent non seulement la génération et la gestion du devoir de conseil, mais optimisent également la relation client, améliorent les performances commerciales, et garantissent la conformité réglementaire, ce qui est essentiel pour les courtiers en assurance.

Comment automatiser certaines tâches administratives ?

L'automatisation des tâches administratives est essentielle pour les courtiers en assurance, qu'ils opèrent en gros ou directement, pour économiser du temps et accroître leur efficacité. Explorons quelques outils et stratégies particulièrement bénéfiques :

Utilisation de logiciels CRM spécialisés

Des logiciels CRM tels que Lya Protect et Oggo Data proposent des fonctionnalités pour automatiser les tâches administratives.

Ces logiciels permettent de centraliser les informations des contacts commerciaux, d'analyser le profil et l'équipement des clients, et de confier la saisie des devis à des robots.

Formulaires de recueil d'informations et de besoin

Ces logiciels utilisent des formulaires pour collecter les informations et les besoins des clients, automatisant ainsi la saisie de données et assurant une collecte systématique des informations nécessaires.

Automatisation de la gestion des documents

Des outils comme Getaccept et Docusign simplifient la gestion des documents en permettant la signature électronique, l'édition, l'analyse et le partage de documents.

Ces solutions diminuent le temps requis pour transmettre et signer les documents, tout en améliorant la clarté des échanges avec les clients. Ce sont des bons moyens d'améliorer le closing et d'accélérer les cycles de vente.

Intégration de la téléphonie et du CRM

L'intégration de la téléphonie avec le CRM, comme avec Ringover, automatise la mise à jour des informations client et vous permettent de personnaliser l'accueil téléphonique. Vous avez même la possibilité, selon le CRM associé, de retrouver les enregistrements de vos appels, l'historique de vos interactions, voire de passer des appels depuis votre CRM via le dialer de Ringover intégré.

Cette intégration affiche automatiquement les informations d'un client lors d'un appel, optimisant l'efficacité dans le traitement des demandes clients.

Gestion des tâches et des rappels

Les logiciels CRM tels que Lya Protect et Oggo Data intègrent des gestionnaires de tâches qui assignent des actions spécifiques aux collaborateurs et suivent l'avancement des dossiers. Ceci assure le respect des délais et l'envoi automatique de rappels aux clients si nécessaire.

Marketplace de produits d'assurance

Des outils comme Lya Protect proposent une marketplace de produits d'assurance, facilitant la réalisation de devis multi-compagnies, ce qui aide les courtiers à comparer rapidement les offres et à fournir les meilleures solutions à leurs clients.

En exploitant ces outils et en automatisant les tâches administratives, les courtiers en assurance peuvent se focaliser sur des activités à forte valeur ajoutée comme le conseil aux clients et la prospection, tout en améliorant la qualité du service et la conformité réglementaire.

L'essentiel

Le devoir de conseil en assurance est essentiel pour les courtiers, garantissant des recommandations personnalisées qui répondent aux besoins uniques de chaque client.

Cette responsabilité est réglementée par le Code des assurances et renforcée par la jurisprudence au fil des années. Elle nécessite une évaluation détaillée de la situation du client et l'offre d'informations précises et à jour.

Pour s'acquitter correctement de ce devoir, les courtiers doivent suivre un processus comprenant la collecte d'informations, l'identification des besoins du client, la proposition de conseils sur mesure, et l'alerte sur les risques potentiels : la transparence est de mise. L'emploi d'outils et de logiciels spécialisés peut aider à simplifier ce processus tout en assurant la conformité aux normes réglementaires.

En effectuant correctement ce devoir de conseil, les courtiers protègent non seulement leurs clients, mais préservent également leur réputation et limitent leur responsabilité professionnelle. Il est essentiel pour eux de se former en continu et de se tenir informés des changements législatifs et réglementaires dans le secteur.

Si vous êtes courtier en assurance, vous avez désormais toutes les clés en main pour fournir un service de qualité à vos clients en adoptant ces bonnes pratiques.

Ringover vous accompagne dans cette démarche en vous proposant des solutions de téléphonie et d'analyse conversationnelle qui facilitent la gestion de votre relation client.

Ces outils vous permettent d'optimiser vos interactions avec vos clients, d'améliorer la qualité de vos suivis et de renforcer la satisfaction client. N'hésitez pas à tester nos solutions et découvrir au cours d'une démo comment elles peuvent transformer votre activité.

FAQ - Devoir de conseil en assurance

Qu'est-ce que le devoir de conseil ?

Le devoir de conseil est une obligation légale majeure pour les professionnels de l'assurance, y compris les assureurs, les intermédiaires et les courtiers.

Cette responsabilité découle de la différence de connaissances entre le professionnel et le client, ce dernier n'ayant souvent pas l'expertise requise pour comprendre la complexité des produits d'assurance. Cette obligation va bien au-delà de la simple nécessité d'informer le client.

Alors que l'obligation d'information se limite à fournir des documents précontractuels explicatifs, le devoir de conseil exige de proposer des recommandations personnalisées, alignées sur les besoins uniques du client.

Cela implique que le professionnel doit évaluer minutieusement les risques auxquels le souscripteur est exposé, considérer ses besoins, attentes, capacités financières, et lui suggérer une offre d'assurance qui correspond à sa situation personnelle et financière.

Cette exigence est appuyée par des lois et des réglementations, notamment par la directive européenne sur l'intermédiation en assurance, transposée en France par la loi du 15 décembre 2005. Le Code des assurances, en particulier les articles L. 132-27-1 et R. 132-5-1-1, précise les devoirs des assureurs et intermédiaires concernant le conseil.

Le devoir de conseil est aussi renforcé par la jurisprudence, comme l'illustre un arrêt de la Cour de cassation du 10 novembre 1964, qui qualifie le courtier de « guide sûr et conseiller expérimenté ».

En pratique, respecter le devoir de conseil signifie que le professionnel doit clairement définir par écrit les besoins et les attentes du client avant de lui proposer une ou plusieurs offres d'assurance.

Il est également tenu d'évaluer la connaissance et l'expérience financière du client et de le prévenir si les informations fournies ne sont pas complètes ou précises.

Quelles sont les étapes du devoir de conseil ?

Le devoir de conseil dans le domaine de l'assurance est structuré en plusieurs étapes clés, assurant ainsi que le client bénéficie d'un accompagnement adapté et sur mesure. Les phases essentielles de ce processus peuvent être formalisées de la manière suivante :

1. Recueillir les informations : Cette première phase est dédiée à la collecte des besoins, des attentes, des capacités financières et des préférences du souscripteur ou de l'adhérent. Elle s'effectue souvent lors d'un dialogue avec le client, en particulier durant la phase de déclaration des risques, pour rassembler toutes les données nécessaires à l'identification précise de ses besoins. La prise de note ou la transcription des appels s'avèrent nécessaires ici.

2. Évaluer et reformuler les besoins : Après avoir collecté les informations, l'intermédiaire analyse et reformule clairement les besoins et les attentes du client. Cette étape est essentielle pour encadrer l'obligation de l'intermédiaire à conseiller une offre en adéquation avec les besoins exprimés par le client. Il est important de les reformuler à l'écrit et de les partager avec le client.

3. Conseiller de manière honnête et impartiale : Il est impératif que l'intermédiaire fournisse un conseil honnête et neutre, s'appuyant sur une sélection variée d'offres, et explique les motivations derrière ses recommandations. Cela signifie proposer un ou plusieurs contrats qui répondent au mieux aux besoins et exigences du client.

4. Expliquer et informer de manière objective : L'intermédiaire doit présenter le contrat proposé de manière objective, claire et sans ambiguïté au client. Cela comprend la remise d'un document d'information standardisé, comme le Document d'Informations Précontractuelles (DIP), rédigé dans un langage accessible et compréhensible.

5. Mise en garde : Si le client n'a pas communiqué toutes les informations requises, l'intermédiaire se doit de le mettre en garde. Il doit alerter le client sur les éventuels dangers et les risques associés à l'opération envisagée, en fonction de sa nature.

Il est essentiel que ces étapes soient documentées par écrit, ce qui permet à l'intermédiaire de démontrer qu'il a fourni un conseil en phase avec les besoins du client. La formalisation de ce processus est fondamentale pour prévenir les conflits et assurer le respect du devoir de conseil.

Qu'est-ce qu'un défaut de conseil ?

Le défaut de conseil survient lorsqu'un assureur, un courtier ou tout autre intermédiaire en assurance manque à son obligation fondamentale de fournir des conseils personnalisés et adaptés aux besoins spécifiques de son client. Cette obligation vise à garantir que le client reçoive un produit d'assurance qui lui convienne parfaitement.

Un défaut de conseil peut se manifester de diverses manières. Par exemple, si un professionnel de l'assurance se limite à exposer les caractéristiques générales d'un contrat sans vérifier son adéquation avec les besoins du client, il ne respecte pas son devoir de conseil. De même, l'omission d'informer le client sur les risques particuliers liés à un contrat ou sur les exclusions de garantie constitue un défaut de conseil.

La jurisprudence souligne régulièrement que le courtier doit à la fois conseiller son client et le prévenir des risques spécifiques. Les conséquences d'un défaut de conseil peuvent être graves, exposant le professionnel à la responsabilité civile si le client subit un préjudice et décide de demander réparation.

En cas de défaut de conseil, le client a un délai de deux ans pour intenter une action en justice, à compter de la date à laquelle le dommage, souvent lié à un refus de garantie par l'assureur, se manifeste.

Un défaut de conseil peut aussi mener à l'annulation de la souscription du contrat d'assurance. Les intermédiaires qui ne respectent pas leur devoir de conseil risquent de voir leur responsabilité engagée et le client peut demander l'annulation du contrat.

Sources

- https://www.economie.gouv.fr

- https://www.legifrance.gouv.fr

- https://eur-lex.europa.eu

- https://blog.avocats.deloitte.fr

- https://www.orias.fr/